Uwaga !!

BIAS to tylko początkowe założenie kierunkowe, nie kajdany. Gdy wystąpi invalidation, natychmiast przełączam się na nowy BIAS i dostosowuję scenariusze egzekucji. ✅

1. Okno analizy

Nadchodzący tydzień od poniedziałku do piątku 1–5 września 2025. 🗓️

2. Kontekst makro i korelacje, które ustawiają BIAS

US10Y zamknęły piątek przy 4,23%; krótki koniec krzywej miękki. To wspiera risk-on, o ile 10Y nie podbiją powyżej 4,30–4,35. [U.S. Department of the Treasury]

DXY zamknięty na 97,87; słabszy dolar to tailwind dla NQ. [MarketWatch]

Zmienność: VIX cash w strefie 14–15, a najbliższy VX Sep settle \~17,15. Zmienność niska do umiarkowanej sprzyja kupowaniu dołków. [FRED], [cboe.com]

3. Mój BIAS na tydzień

Lekko bullish 📈 dopóki 10Y ≤4,30–4,35, DXY ≤98,20 i brak wybicia dołem lokalnych stref popytu na NQ. Jeśli dwa z trzech warunków się odwrócą, schładzam ekspozycję do neutral.

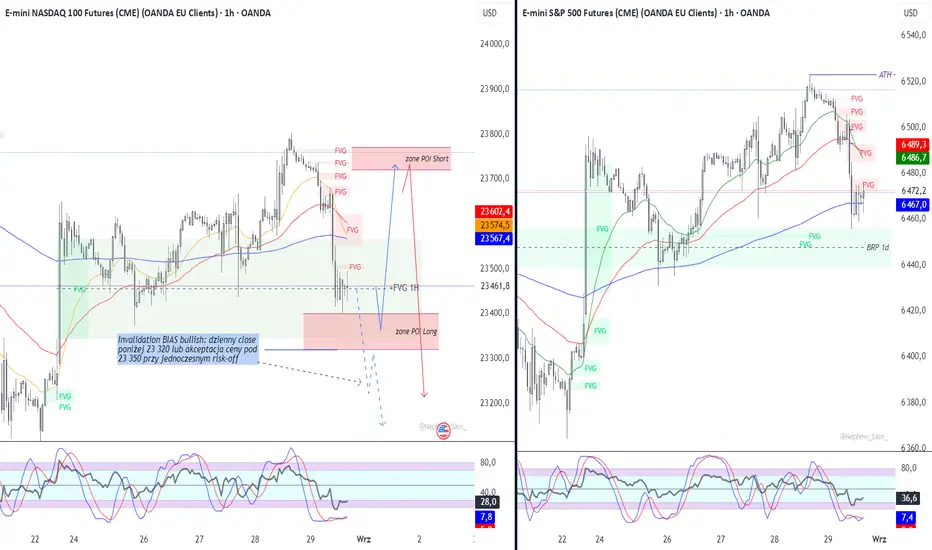

4. Kluczowe poziomy HTF, na których oprę egzekucję

Wsparcie 23 350–23 400 jako strefa reakumulacji.

Opór 23 720–23 770 jako strefa realizacji zysków lub krótkiego contratrendu.

Korelacyjnie: risk-off sygnalizują 10Y >4,30 oraz DXY >98,20 przy jednoczesnym wzroście VIX >16,5.

5. Plan gry wg ICT, z triggerami i invalidacją

Long scenariusz pro-trend ✅

a) Czekam na sweep liquidity poniżej piątkowych/niedzielnych dołków, powrót powyżej 23 360±20 i impuls M1–M5 tworzący +FVG.

b) Wejście z odroczonym limitem w 50% tej +FVG, SL pod strukturą 23 300.

c) Target 1: 23 620, Target 2: 23 700, final: 23 720–23 770.

Warunki makro sprzyjające: 10Y ≤4,25, DXY ≤98,00, VIX <16

Short scenariusz contratrend ⚠️

a) Reakcja podaży i odrzucenie 23 720–23 770 z wybiciem w dół i utworzeniem −FVG na M5–M15.

b) Wejście z retestu −FVG, SL nad szczytem reakcji.

c) Target 1: 23 600, Target 2: 23 500, rozszerzenie: 23 400.

Warunki makro sprzyjające: DXY >98,20 lub 10Y >4,30 i VIX >16,5.

6. Invalidation i zmiana BIAS

Invalidation BIAS bullish: dzienny close poniżej 23 320 lub akceptacja ceny pod 23 350 przy jednoczesnym risk-off z makro (10Y >4,35 i DXY >98,50 albo VIX >17). Po takim sygnale przechodzę na neutral → lekko bearish 📉 i sprzedaję podbitki w 23 400–23 460 z celami 23 150 oraz 22 950.

7. Checklista na każdą sesję przed wejściem

DXY poniżej 98,00, 10Y nie wyżej niż 4,25, VIX <16 to zielone światło na longi; jeśli odchylenia są mieszane, redukuję wielkość o 50% i czekam na czytelny displacement.

8. Dyscyplina zarządzania pozycją

Ryzyko 0,5–1,0% na ideę; częściowe realizacje, po 1R przesuwam SL do BE. Emocje wyłączam, decyzje tylko po sygnałach strukturalnych i zbieżności makro. 🧭

!!!!!!

BIAS to tylko początkowe założenie kierunkowe, nie kajdany. Gdy wystąpi invalidation opisane wyżej, natychmiast przełączam się na nowy BIAS i dostosowuję scenariusze egzekucji. ✅

BIAS to tylko początkowe założenie kierunkowe, nie kajdany. Gdy wystąpi invalidation, natychmiast przełączam się na nowy BIAS i dostosowuję scenariusze egzekucji. ✅

1. Okno analizy

Nadchodzący tydzień od poniedziałku do piątku 1–5 września 2025. 🗓️

2. Kontekst makro i korelacje, które ustawiają BIAS

US10Y zamknęły piątek przy 4,23%; krótki koniec krzywej miękki. To wspiera risk-on, o ile 10Y nie podbiją powyżej 4,30–4,35. [U.S. Department of the Treasury]

DXY zamknięty na 97,87; słabszy dolar to tailwind dla NQ. [MarketWatch]

Zmienność: VIX cash w strefie 14–15, a najbliższy VX Sep settle \~17,15. Zmienność niska do umiarkowanej sprzyja kupowaniu dołków. [FRED], [cboe.com]

3. Mój BIAS na tydzień

Lekko bullish 📈 dopóki 10Y ≤4,30–4,35, DXY ≤98,20 i brak wybicia dołem lokalnych stref popytu na NQ. Jeśli dwa z trzech warunków się odwrócą, schładzam ekspozycję do neutral.

4. Kluczowe poziomy HTF, na których oprę egzekucję

Wsparcie 23 350–23 400 jako strefa reakumulacji.

Opór 23 720–23 770 jako strefa realizacji zysków lub krótkiego contratrendu.

Korelacyjnie: risk-off sygnalizują 10Y >4,30 oraz DXY >98,20 przy jednoczesnym wzroście VIX >16,5.

5. Plan gry wg ICT, z triggerami i invalidacją

Long scenariusz pro-trend ✅

a) Czekam na sweep liquidity poniżej piątkowych/niedzielnych dołków, powrót powyżej 23 360±20 i impuls M1–M5 tworzący +FVG.

b) Wejście z odroczonym limitem w 50% tej +FVG, SL pod strukturą 23 300.

c) Target 1: 23 620, Target 2: 23 700, final: 23 720–23 770.

Warunki makro sprzyjające: 10Y ≤4,25, DXY ≤98,00, VIX <16

Short scenariusz contratrend ⚠️

a) Reakcja podaży i odrzucenie 23 720–23 770 z wybiciem w dół i utworzeniem −FVG na M5–M15.

b) Wejście z retestu −FVG, SL nad szczytem reakcji.

c) Target 1: 23 600, Target 2: 23 500, rozszerzenie: 23 400.

Warunki makro sprzyjające: DXY >98,20 lub 10Y >4,30 i VIX >16,5.

6. Invalidation i zmiana BIAS

Invalidation BIAS bullish: dzienny close poniżej 23 320 lub akceptacja ceny pod 23 350 przy jednoczesnym risk-off z makro (10Y >4,35 i DXY >98,50 albo VIX >17). Po takim sygnale przechodzę na neutral → lekko bearish 📉 i sprzedaję podbitki w 23 400–23 460 z celami 23 150 oraz 22 950.

7. Checklista na każdą sesję przed wejściem

DXY poniżej 98,00, 10Y nie wyżej niż 4,25, VIX <16 to zielone światło na longi; jeśli odchylenia są mieszane, redukuję wielkość o 50% i czekam na czytelny displacement.

8. Dyscyplina zarządzania pozycją

Ryzyko 0,5–1,0% na ideę; częściowe realizacje, po 1R przesuwam SL do BE. Emocje wyłączam, decyzje tylko po sygnałach strukturalnych i zbieżności makro. 🧭

!!!!!!

BIAS to tylko początkowe założenie kierunkowe, nie kajdany. Gdy wystąpi invalidation opisane wyżej, natychmiast przełączam się na nowy BIAS i dostosowuję scenariusze egzekucji. ✅

Related publications

Disclaimer

The information and publications are not meant to be, and do not constitute, financial, investment, trading, or other types of advice or recommendations supplied or endorsed by TradingView. Read more in the Terms of Use.

Related publications

Disclaimer

The information and publications are not meant to be, and do not constitute, financial, investment, trading, or other types of advice or recommendations supplied or endorsed by TradingView. Read more in the Terms of Use.